Трансформация банковского сектора в условиях цифровизации экономики России. И. В. МАКАРОВА, кандидат экономических наук, доцент, доцент департамента экономической теории Финансового университета при Правительстве РФ А. Ю. ПАВЛИКА, магистрант Финансового университета при Правительстве РФ

В статье исследуется специфика трансформации банковской деятель-

ности в условиях цифровизации экономики; показаны основные

направления развития финансовых технологий в банковском секторе,

предполагающие дальнейшую трансформацию традиционных банков-

ских услуг и иных сфер посредством цифровизации.

В современном мире финансовая система в целом и банковский сектор в частности развиваются в соответствии с требованиями цифровой экономики. В связи с цифровой трансформацией совершенствуются бизнес-модели и концепции развития банковского сектора. Деятельность банков выходит далеко за пределы банковского сектора и проникает в сферу материальных и нематериальных услуг. Анализ ключевых направлений и оценка возможностей отечественных банковских учреждений в процессе перехода к новой модели «цифрового» банка показывают, что характерными тенденциями являются: ориентация на дистанционные услуги; инвестирование в технологии искусственного интеллекта и снижение киберрисков. В этом процессе цифровых изменений банки сталкиваются с инновациями, которые требуют адаптации почти всех корпоративных процессов.

Стремительное развитие технологий, а также большое разнообразие изменений на мировом рынке привели к интенсификации нового процесса кооперативной адаптации. Происходящая цифровая трансформация и внедрение новых технологий поднимают вопросы об изменениях, которые претерпевают традиционные компании. Ответ предполагает создание инновационных бизнес-моделей и/или внесение изменений и усовершенствований в существующие бизнес-модели с помощью цифровых технологий [20]. Важный аспект современных компаний – повышение эффективности бизнеса путем внедрения новых технологий. Традиционные бизнес-модели в различных отраслях конкурируют не только друг с другом, но и с инновационными моделями [23]. Чтобы вписаться в рыночные изменения, предприятиям приходится приспосабливаться, переосмысливая и реформируя традиционную техническую базу.

Одним из драйверов развития цифровой экономики является финансовый сектор [23]. Ключевым процессом стала цифровая трансформация системы финансовых услуг с помощью технологий (FinTech) – прорывные инновации новых участников рынка, бросающие вызов основным финансовым институтам [12]. Розничные банки, самыми яркими представителями которых являются Тинькофф банк и Сбербанк, оказались лидерами технологической революции, характеризующейся быстрым внедрением современных цифровых услуг, экспоненциальными темпами изменений и инновационными прорывами, которые меняют традиционную банковскую практику [22].

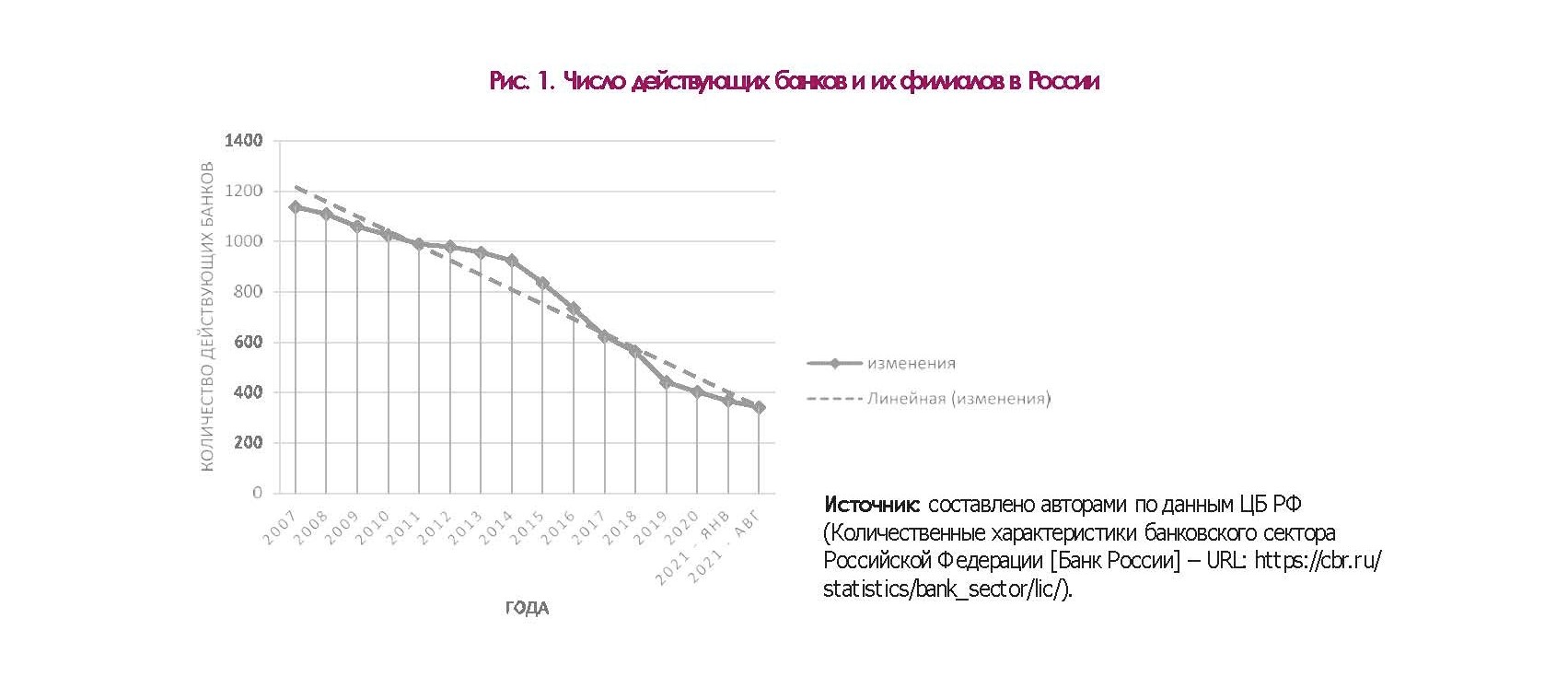

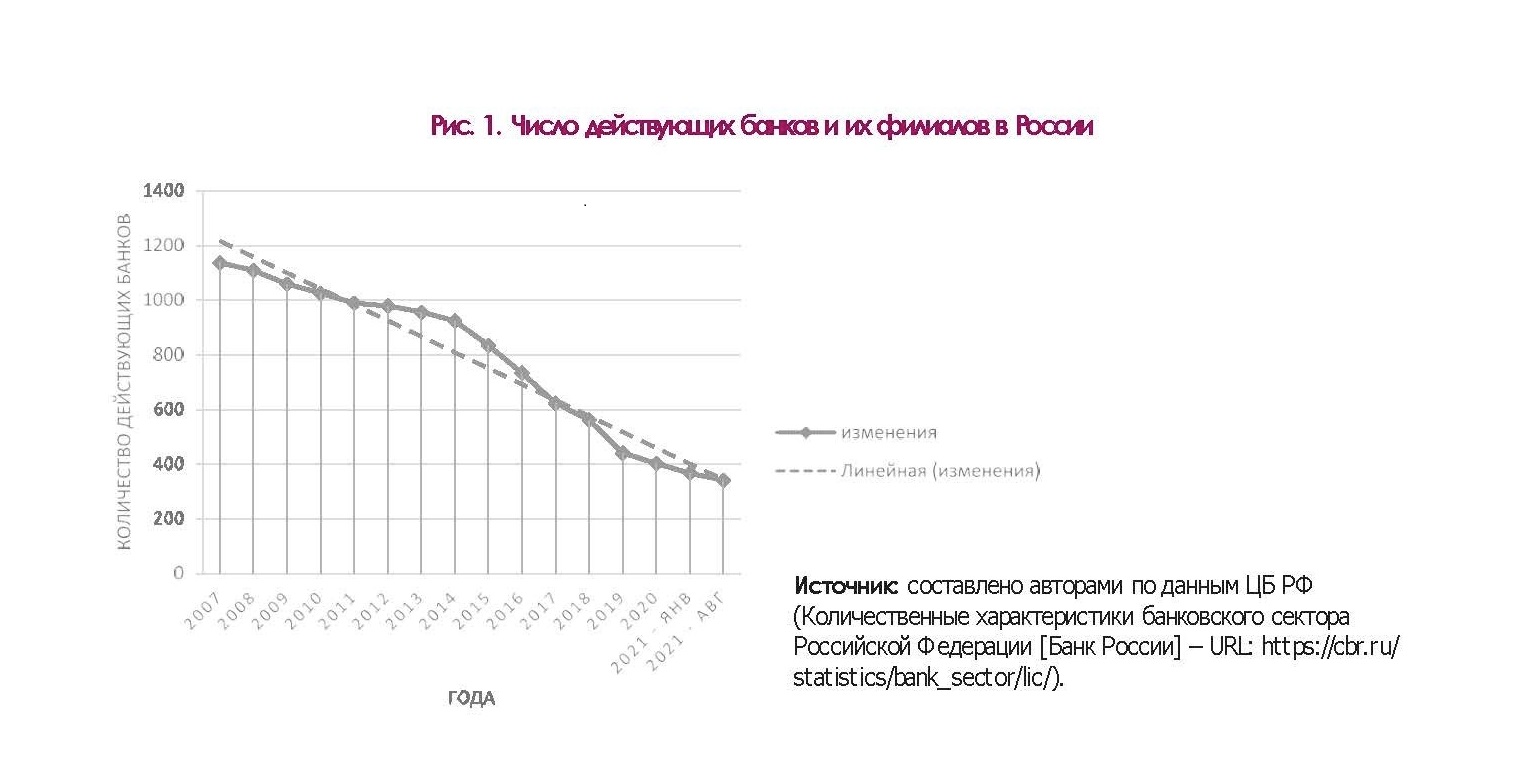

Использование цифровых технологий улучшает способы взаимодействия между банками, государством и потенциальными клиентами [31]. Цифровая трансформация предполагает широкое внедрение современных способов предоставления банковских услуг. Число банковских отделений сокращается (рис. 1), и многие услуги переводятся в онлайн, особенно кредитование и инвестирование (например, некоторые виды интернет-инвестирования, такие как торговля акциями) [27]. Инновационное развитие – это главная возможность повышения эффективности банков.

Теория и практика применения цифровых технологий в ведущих странах мира Цифровизация оказывает существенное влияние на функционирование современной банковской системы. Она представляет собой использование цифровых технологий для изменения бизнес-модели и предоставления новых возможностей получения доходов и создания стоимости; это процесс перехода к цифровому бизнесу [14]. Данное явление характерно как для стран первой пятерки, так и для развивающихся стран, о чем свидетельствуют многочисленные аналитические обзоры и фундаментальные исследования различных ученых. В частности, С. Карбо-Вальверде, К. Кан, анализируя эффективность американских и европейских платежных систем, подчеркивают роль банковских онлайн-продуктов и не видят угрозы для них со стороны криптовалюты [13]. А. Омарини, рассматривая цифровую трансформацию банковских услуг, обосновывает место новых технологических платформ в странах Средиземноморья [26]. Т. Ахисар, К. Тунай подчеркивают растущую эффективность электронных банковских услуг [10]. Исследование, проведенное Ф. Либана-Кабанильясом в Испании, показывает растущий интерес бизнеса и людей к этому сегменту [24]. Электронный банкинг активно развивается в Азии [21], Африке и на Ближнем Востоке [11]. Интерес к цифровизации в России неукоснительно растет. Что обусловлено, в частности, новой программой «Цифровая экономика Российской Федерации» [5], разработанной правительством в июле 2017 г.

Предвестники официального запуска цифровых технологий в России объективно определялись колоссальными изменениями в промышленности мировых держав, ориентированными на интеллектуализацию производства, высокий уровень автоматизации, глобальное сетевое пространство. По мнению таких петербургских ученых, как А. В. Бабкин, Д. Д. Буркальцев, Д. Г. Костень, Ю. Н. Воробьев, причинно-следственные связи прорывного развития цифровых технологий обусловлены сдвигом парадигмы развития, в результате которого информация стала важнейшим ресурсом в социально-экономических процессах [1]. Н. П. Савина подчеркивает, что социально-экономические отношения все больше переходят в сетевое пространство. Внедрение концептуальных решений в банковскую сферу в цифровом формате – это новые бизнес-модели с такими ключевыми факторами, как инвестирование в высокопроизводительные технологии искусственного интеллекта и в технологии снижения киберрисков,конкуренция за внедрение цифровых банковских продуктов, использование гибких информационнокоммуникационных систем, совместимых с широким спектром компонентов – источников данных, финансовых инструментов, механизмов управления [14, 32].

В настоящее время принято несколько дополнительных определений термина «цифровизация». Согласно Gartner [18], цифровизация представляет собой совершенствование существующих бизнес моделей, появление новых возможностей для создания добавленной стоимости с помощью цифровых технологий. Она охватывает несколько областей, среди которых: изменения в мышлении, изменения в руководстве, внедрение технологий, цифровизация ресурсов и освоение инноваций [17]. Таким образом, термин «цифровизация» следует отличать от сходного термина – «оцифровка»; первый, скорее, относится к влиянию цифровых технологий на организацию, в то время как второй представляет собой переход от аналогового решения к цифровому. Цифровизация – это обновление организации с помощью новых информационно-коммуникационных технологий [19]. Согласно К. Мэтту, цифровая трансформация – это сложный процесс, который включает: изменения в создании стоимости, структурные изменения и использование технологий и финансовых аспектов [25] – и призван решить проблемы, с которыми в настоящее время сталкиваются банки. Цифровая трансформация блокируется рядом барьеров, которые могут препятствовать или даже разрушать данный процесс.

Под влиянием установленных нормативных стандартов, известных как Базель III, банки стремятся перейти на новые технологические стандарты, такие как Регуляторные технологии (RegTech), которые могут способствовать цифровому переходу.

RegTech – это развивающаяся тенденция, использующая информационные технологии и цифровые инновации, которые могут значительно помочь в процессе регулятивного управления банком [33].

Большинство экспертов сходятся во мнении, что всплеск внедрения финансовых технологий начался после мирового финансового кризиса 2008 г., а также в условиях отсутствия доверия к банкам и резко усложнившегося доступа к кредитам. Этот период называют золотым веком финтеха. Однако интерес регуляторов, участников отрасли и потребителей к IT и к цифровому сектору возник после 2014 г. Например, в 2016 г. в России ЦБ РФ создал Департамент финансовых технологий, проектов и организации процессов, также образована Ассоциация «Финтех», в которую вошли крупнейшие представители российского финансового бизнеса – Банк России, Сбербанк, ВТБ, Альфа-Банк и др. Кроме того, SWIFT и Банк России объявили конкурс финтехстартапов Innotribe в рамках Международного банковского конгресса в Санкт-Петербурге в июле 2017 г. Лидерами финтеха в мире являются Китай и Индия [16]. Доля банковских операций, осуществляемых с использованием финансовых технологий, превышает 70%. Во всем мире, по данным на 2020 г., объем венчурных инвестиций в финансовые технологии составил 41,4 млрд долл. В 2020 г. они выросли вследствие введения ограничительных мер по борьбе с пандемией COVID-19, а также повышенного спроса на дистанционные услуги. В 2021 г. этот тренд сохранился. Половина объема, по данным PitchBook, пришлась на США.

Общий объем российски у них инвестиций в основной капитал увеличился по сравнению с 2010 г. на 17%, с 2015 г. – на 11%. Доля инвестиций в основной

капитал в ВВП в 2020 г. составила 21,8% (2017 г. – 21,4; 2018 г. – 20,0, 2019 г. – 20,6).

Совет по финансовой стабильности (FSB) в 2017 г. дал краткое определение финтеха: «технологические инновации в финансовых услугах», – понимая его как совокупность товаров/услуг в форме электронных розничных платежей, электронных кошельков, FinTechcredit, робоэдвайзера (англ. робосоветник – робот-советник), цифровых валют.

Садыгов и др. [28] показали, что развитие финтеха способствует экономическому росту за счет увеличения ВВП, генерируемого в финансовом секторе, и косвенно – за счет увеличения оборота элек-тронной коммерции и финансирования реального сектора, в частности за счет создания более благоприятных условий кредитования малого и среднего бизнеса.

Среди основных эффектов цифровизации ученые и практики бизнеса выделяют следующие:

■ изменение ожиданий потребителей;

■ повышение ценности продукта/услуги благодаря улучшению управления данными;

■ трансформацию операционных моделей в новые – цифровые;

■ формирование новых форм сотрудничества и партнерства.

Например, технологии больших данных позволяют банковским служащим видеть полный профиль клиента до принятия решения об условиях кредитования (благодаря анализу информации из социальных сетей, средств массовой информации и других агрегированных источников данных).

Такой подход позволяет создать психологический профиль потенциальных клиентов, спрогнозировать их платежеспособность, повысить эффективность и результативность работы [6]. Такие изменения приводят к появлению новых бизнесмоделей, которые могут быть использованы российскими банками в качестве более эффективной ресурсной конфигурации [3]. Кроме того, появляются новые способы сотрудничества между банками и с их партнерами, в частности с финансовыми технологическими стартапами и частично с финтехом.Однако в настоящее время цифровизация существенно меняет привычный банковский сектор.

Этот процесс стал еще более очевидным и быстроразвивающимся в период карантина из-за пандемии COVID-19. Каждому среднему банку неизбежно придется играть на одном поле с крупными конкурентами. Крупным кредитным организациям проще создавать уникальные персонализированные предложения для каждого клиента с помощью современных ИТ-сервисов и технологий на основе Big Data.

Конкуренция на рынке банковских услуг смещается из ценовой политики банка в область качества обслуживания, простоты взаимодействия и каналов коммуникации, полноты продуктового предложения, возможностей персонализации и дизайна продукта. Поэтому активно наращивать клиентскую базу и источники дохода могут только банки, способные предложить клиентам полный спектр продуктов и услуг наиболее удобным способом. Для большинства российских банков реализация подобных проектов крайне затруднена. В среднесрочной перспективе малые и некоторые средние банки могут не справиться с растущей конкуренцией на рынке, конкуренция между крупными банками также будет усиливаться.

Крупные российские банки стремятся трансформироваться в цифровые организации, предоставляющие широкий спектр финансовых продуктов и услуг. Они активно инвестируют в финтех и реализуют инновационные проекты. Благодаря полномасштабной цифровой трансформации банки смогут предоставлять клиентам широкий спектр услуг в рамках своих собственных финансовых и даже нефинансовых экосистем. Создание таких платформ уже происходит в крупнейших банках, например в Сбере, что дает им значительные конкурентные преимущества [9].

Финансовые возможности банков позволяют делать значительные инвестиции в инновации. Если до недавнего времени основной задачей IT-подразделений банков была реализация с использованием цифровых технологий бизнесцелей, поставленных руководством, то в эпоху цифровой трансформации возникают задачи полного переосмысления бизнес-идеи. Таким образом, мы видим, что прежде всего происходит трансформация IT-архитектуры банков, позволяющая использовать инновационные информационные технологии.

■ Облачные технологии и большие данные (Big Data). Облачные технологии обеспечивают доступ к данным без установки специальных приложений на устройство, что позволяет банкам предлагать свои продукты в любой точке мира за счет централизации сервисов в сети. Большие данные, в свою очередь, предоставляют клиентам персональные целевые предложения, основанные на анализе разнородной и быстроменяющейся цифровой информации, источниками которой являются Интернет, корпоративные архивы документов и т. д.

■ API (Application Programming Interface, то есть интерфейс программирования приложений, интерфейс прикладного программирования), интегрированный в системы взаимодействия с клиентами. Один API – это набор подготовленных классов, процедур, функций, структур и констант, предоставляемых приложением, сервисом или операционной системой для использования во внешних программных продуктах [8].

■ Социальные сети и мобильная связь со специальным приложением. Интеграция банковского бизнеса с социальными сетями позволяет предоставлять информацию о предпочтениях клиентов.

Примером успешной реализации таких отношений в розничной торговле является Amazon, в банковском секторе – Deutsche Bank. Цифровая трансформация достигается за счет полноценного изучения клиентского опыта и анализа существующих потребностей и выявления перспективных. Именно потребители банковских услуг представляют собой движущую силу инновационного развития банков, поскольку именно они формируют потребности для современных банковских продуктов и услуг через выражение своих потребностей.

Ранжирование экспертных оценок, отслеживающих внедрение новых технологий и инновационных продуктов, а также результаты аналитического обзора российского банковского сектора по ключевым направлениям финансовых технологий позволили выявить наиболее востребованные продукты и услуги для пользователей [30].

■ Платежи и переводы: сервис онлайн-платежей, сервис онлайн-переводов, P2P, услуги обмена валюты, платежи и переводы В2В, cash cloud, смарттерминал, услуги массовых платежей, цифровой кошелек.

■ Финансирование: потребительское кредитование P2P, бизнес-кредитование P2P, краудфандинг.

■ Управление капиталом: робоконсультирование, программы и приложения для финансового планирования, социальный трейдинг, алгоритмическая биржевая торговля, целевые сберегательные услуги.

■ Технологии: биометрическая идентификация, голос, геймификация, бесконтактные технологии; интеграция с социальными сетями.

Клиенты оценивают опыт взаимодействия с банками в зависимости от того, насколько легко и комфортно им было получить ту или иную услугу, поэтому банковскому сектору следует постоянно изучать опыт общения с клиентами, выявлять недостатки в своей работе, так как новые клиенты требуют использования еще более современных технологий. Раньше эффективность банковской деятельности оценивалась по увеличению целевых продаж продуктов и услуг, но в эпоху цифровой экономики банки вынуждены считаться с современными цифровыми вызовами: сейчас банки все больше ориентируются на клиентов с их насущными потребностями.

По мнению В. В. Пшеничникова, внедрение перечисленных технологических компонентов в банковский сектор позволило сформировать новую модель банковских услуг, представляющую собой целую экосистему обмена ценностями. Ее основные отличия от традиционной модели банковского бизнеса указаны в табл. 1.

Конкуренция в банковском секторе с каждым годом ужесточается, без внедрения новых технологий в механизм обслуживания даже самые сильные банки с консервативной стратегией могут потерять значительную часть клиентов. К 2022 г. более 20% предприятий в сфере финансовых услуг окажутся под угрозой из-за влияния финтехсегмента. Потери розничного банковского бизнеса, по оценке экспертов, могут составить 20–60% прибыли в ближайшие 10 лет [2]. Однако обновление программного обеспечения не решает проблему. Необходима структурная трансформация с использованием финтеха.

Цифровая трансформация банков требует комплексного подхода, основанного на разработке и применении цифровой стратегии. Цифровая трансформация охватывает все аспекты финансово-кредитной деятельности, включая механизмы управления банком, поэтому цифровая трансформация банковского сектора должна быть согласована с другими стратегиями развития с целью выработки решений, способствующих максимальной эффективности. Цифровая стратегия должна быть направлена на решение четырех основных задач: внедрение цифровых технологий, трансформацию процесса

формирования стоимости услуг, финансовый аспект цифровизации, а также изменение организационной структуры.

Для успешной реализации цифровой стратегии необходимо скоординировать перечисленные направления развития, что во многом зависит от операционной модели банка. Не существует общей операционной модели, подходящей для всех банков, поэтому в зависимости от зрелости банка, его структуры, предоставляемых услуг возможны различные модели реализации цифровой стратегии.

Конфедеративная модель. Операционная модель этого типа в основном применима к крупным банкам, которые проводят цифровую трансформацию постепенно, в различных областях своей деятельности. В такой ситуации одни подразделения вовлекаются в реализацию цифровой стратегии, самостоятельно регулируя поток затрат на цифровые технологии и применяя новые требования к квалификации персонала, в то время как другие подразделения могут не участвовать в цифровой трансформации. Ожидается, что в дальнейшем все сотрудники банка оценят преимущества цифровой трансформации и также освоят ее. Примером такой операционной модели является переход к электронному документообороту: инновации передаются от подразделения к подразделению и в конечном итоге внедряются в деятельность банка на регулярной основе.

Модель совместного обслуживания. Если компания уже прошла этап осознания важности цифровой трансформации и сделала первые шаги к реализации цифровой стратегии, то при относительно больших размерах банка можно использовать так называемую модель общих служб, основанную на передаче аналогичных функций одному централизованному отделу. Отдел, ответственный за выполнение определенных операций, становится центром общих служб. Эта модель аналогична аутсорсингу, при котором некоторые функции выполняются внешним контрагентом. Основные цели данной операционной модели – улучшение координации действий внутри банка и рационализация бизнес-процессов в связи с отсутствием стандартных повторяющихся видов деятельности, а следовательно, и снижение стоимости отдельных банковских операций.

Модель центров стратегических компетенций. Следующим этапом развития операционной модели банка в условиях цифровой трансформации является формирование центров компетенций – структурных организационных подразделений, управляющих информационными системами и бизнес-процессами посредством сбора и анализа данных и выработки способов их максимально эффективного использования. Этот элемент организационной структуры позволит координировать реализацию цифровой стратегии, прогнозировать тенденции на рынке и позиционировать в этом сегменте рынка банк с целью повышения его конкурентоспособности.

Цифровая операционная модель. Эта модель может быть реализована в банках, проходящих завершающие стадии цифровой трансформации; как правило, модель подходит для так называемых сетевых игроков, то есть моноотраслевых организаций. Отличительной чертой цифровой операционной модели является цифровая платформа для деятельности. В настоящее время эта модель используется либо в компаниях, предоставляющих услуги мобильных платежных систем, либо в банках, основанных на современной системе онлайн-банк.

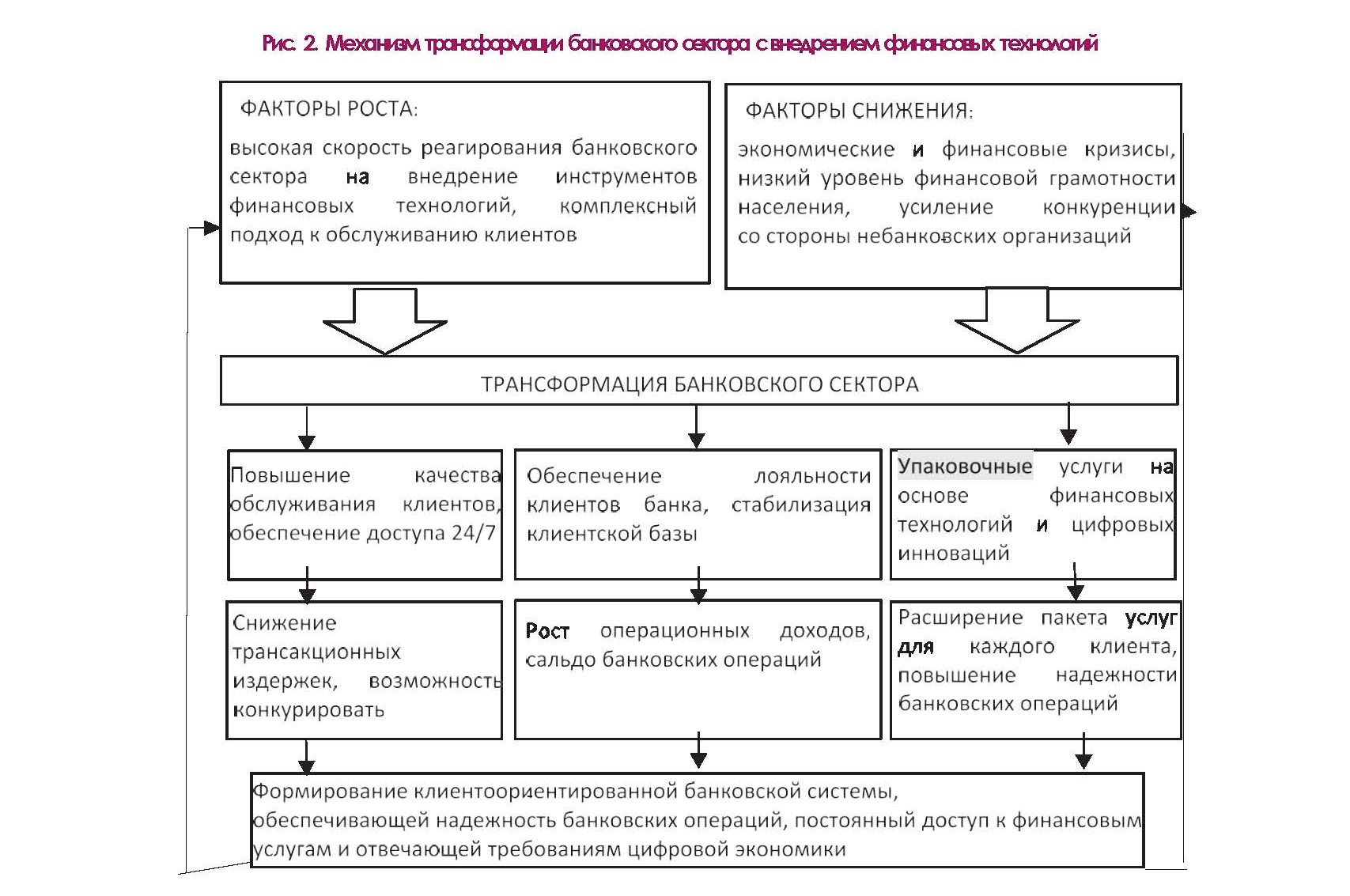

В целом банковский сектор нацелен на развитие операционных моделей, так как со временем все большее число клиентов осознает, что для получения разнообразных банковских продуктов и услуг необязательно идти в отделение банка, а человек может использовать достижения цифровых технологий. Внедрение цифровых финансовых инноваций в банковский сектор экономики делает актуальным создание общего пространства, объединяющего банковский бизнес и цифровую среду. Механизм, отражающий трансформацию российской банковской системы в условиях влияния различных факторов, представлен на рис. 2.

Эксперты выделяют три основных подхода к процессу цифровой трансформации банковского сектора.

Первый подход, которому следуют 26% банков мира, основан на внедрении цифровых технологий как отдельного проекта, что не предполагает полномасштабной цифровой трансформации. При этом цифровая трансформация осуществляется постепенно, на основе долгосрочного планирования и реализации пилотных проектов.

Второй подход реализуется через создание дочерней компании, которая изначально была построена для удовлетворения потребностей цифровой экономики. Это самый популярный метод цифровой трансформации, его используют 42% банков. Преимуществами такого подхода являются четкая ориентация на потребности клиентов в долгосрочной перспективе; создание команд внутри организации, включающих специалистов в различных областях (информационные технологии, программное обеспечение, аналитика, маркетинг), благодаря чему достигается высокая гибкость организационной структуры; а также возможность опробовать новые направления деятельности без ущерба для существующих.

Третий подход к цифровой трансформации банков основан на признании цифровых технологий главной ценностью организации. Этот метод можно сочетать с другими подходами, но он предполагает более полную реализацию цифровой стратегии через трансформацию всех внутренних и внешних процессов банка. 32% банков начали реализацию цифровой трансформации, используя этот подход.

По мнению экспертов, в банковском секторе цифровая трансформация может проходить пять основных этапов.

I этап. Появление цифровых каналов: интернет-банкинга, мобильного банкинга, чат-ботов. Пользователь, который хочет взаимодействовать с банком по любым доступным каналам в удобное время, находится в центре экосистемы.

II этап. Появление цифровых продуктов: большие данные, бесконтактные платежи, виртуальные карты, искусственный интеллект, техника. С помощью современного программного обеспечения создаются продукты E2E (end to end), предназначенные для удовлетворения финансовых потребностей клиентов в течение 24 часов.

III этап. Создание полного цикла цифровых услуг: банки не только добавляют цифровые услуги к традиционным продуктам, но и создают новые цифровые бизнесы, полностью меняют бизнес-модели, расширяют границы бизнеса.

IV этап. Создание «цифрового мозга». «Цифровой мозг» непрерывно автоматически изучает данные во всех сегментах бизнеса, отделах, продуктовых линейках и услугах, что дает организации более глубокие знания о ее возможностях.

V этап. Создание «цифровой ДНК» – новой системы координат для принятия стратегических решений на протяжении всего жизненного цикла банка [4].

Ключевыми технологиями цифровой трансформации в России являются анализ больших данных и прогнозная аналитика, искусственный интеллект, робототехника, машинное обучение и чат-боты, технологии распределенных реестров, открытые интерфейсы, оптическое распознавание, виртуальная и дополненная реальность. Кроме того, по данным аудиторской компании КПМГ, 72% банков планируют развивать технологию искусственного интеллекта в ближайшие два года, 61% опрошенных банков уже внедрили или тестируют роботов, 45% банков уже внедрили прогностическую аналитику в

несколько процессов. Более того, банки уже заняли лидирующие позиции по использованию чат-ботов в различных сферах деятельности. Новые технологии позволяют различным банкам снижать издержки и постоянно повышать качество предоставляемых услуг, осваивать новые сферы влияния.

ВЫВОДЫ

На основе анализа зарубежного опыта можно выделить основные перспективные направления использования финансовых технологий в банковском секторе.

■ Применение смарт-активов и смартконтрактов для кредитования. Реализация блокчейн-технологии в виде умного актива (blockchain 2.0) может быть использована для учета материальных и нематериальных активов, в том числе финансовых. Активы, право собственности на которые зарегистрировано в блокчейне, сделки с которыми (о передаче права собственности на которые) могут быть совершены с помощью смарт-контрактов.

■ Ведение кредитных историй заемщиков с использованием технологии блокчейн. Блокчейнплатформа «Кредитное бюро» (White Paper on the Development of China Blockchain Промышленность, 2018) – накопление и хранение данных о кредитной истории заемщиков позволит обмениваться информацией заинтересованным пользователям без посредников.

■ Блокчейн-технологии (платформы) для использования банковских гарантий.

■ Блокчейн-технологии (платформы) для торгового финансирования – факторинговые операции, безналичные платежи по аккредитивам.

■ Блокчейн-технологии (платформы) для обмена межбанковскими сообщениями на внутреннем и международном уровнях.

■ Вексельные операции между банками.

Электронные счета выпускаются в виде смартконтрактов. В системе могут быть реализованы операции продажи векселей, передачи, акцепта, дисконтирования. Потенциальными пользователями являются центральный банк, фондовые биржи, коммерческие банки и другие организации, участвующие в вексельных операциях.

Цифровизация имеет большой потенциал, но она связана с новыми рисками и угрозами, которые все еще требуют осознания. С другой стороны, финансовые технологии являются инструментами управления рисками в банках (например, большие данные могут использоваться для минимизации кредитного риска, во внутреннем аудите, контроле и т. д.).

Главным драйвером развития банковского сектора в России является Сбер. Успех функционирования отражен в рейтинге Forbes: в прошлом году банк занимал 402-е место, а с тех пор поднялся до 51-го места в общем рейтинге компаний Global 2000 и до 15-го места в мировой банковской отрасли. Сбер уступает в основном государственным китайским банковским гигантам [7].

Сбер, помимо привычных банковских услуг, стремится предоставлять услуги в следующих областях: киберстрахование, консалтинг и образование. Поскольку актуальной проблемой все еще остается угроза информационной безопасности, Сбер прилагает значительные усилия для формирования среды коллективной информационной защиты. Одной из приоритетных задач банка является создание современного центра по борьбе с киберпреступниками, способного защитить клиентов банка.

В недавнем докладе председатель Правительства России Михаил Мишустин предложил создать отечественную платформу для разработки ИТ-проектов. Премьер-министр напомнил, что в текущем году правительство утвердило второй пакет решений для ускоренного развития ИТ-индустрии.

По его словам, это стимулирует внедрение отечественных технологий для бизнеса, офисного программного обеспечения и операционных систем. Таким образом, трансформация существующих цифровых платформ предполагает необходимость преобразования всех технологических планов, организацию новых финансовых и нефинансовых сервисов. По действующему законодательству все системообразующие банки страны обязаны будут в первую очередь ориентироваться на реестр отечественного ПО, который ведет Министерство цифрового развития, связи и массовых коммуникаций РФ.

Банковский сектор России на данный момент обладает уникальной методологией выявления угроз и борьбы с ними в режиме реального времени.

Использование опыта и технологических решений поможет всем российским банкам сформировать собственную экосистему в этой области. Это позволит быстрее выявлять атаки и реагировать на них, даст уникальное преимущество при защите клиентов банковской сферы. Таким образом, мы пришли к выводу, что финтех в банковском секторе является результатом взаимного влияния двух мегатенденций – цифровизации общества и финансиализации экономики – объективных глобальных необратимых тенденций наряду с глобализацией и информатизацией, виртуализацией и сетевым взаимодействием и др. Это означает, что трансформация банковского сектора экономики через внедрение финансовых технологий в бизнес-процессы является системным и масштабным явлением, новым этапом в развитии банковского бизнеса.

В России финансовые технологии некоторое время считались ненадежными и дорогостоящими, поэтому банкам приходилось если не отказываться от них, то пользоваться ими очень осторожно. Тем не менее повышенное внимание к этой отрасли и рост инвестиций в финтех привели к поддержке и руководству мегарегулятором развития финансовых технологий в России.

Список литературы

1. Бабкин А. В., Буркальцева Д. Д., Костень Д. Г., Воробьев Ю. Н. Формирование цифровой экономики в России: сущность, особенности, техническая нормализация, проблемы развития // Научно-технические ведомости СПбГПУ. Экономические науки. 2017. Т. 10, № 3. С. 9–25. – DOI: 10.18721/JE.10301.

2. Белоус А. П., Ляльков С. Ю. Вектор развития банков в потоке цифровой революции // Банковское дело.2017 № 10, С 16–19.

3. Диденко В. Ю. Влияние эры диджитализации на банковские бизнес-модели // Торгово-экономический журнал, № 3(2). 2016. С. 183–194.

4. Казаренкова Н. П., Световцева Т. А. Трансформация банковской системы России под влиянием цифровизации экономики // Известия Юго-Западного государственного университета. Серия: Экономика.Социология. Менеджмент. 2018. Т. 8, № 4 (29). 188–195.

5. Об утверждении программы «Цифровая экономика Российской Федерации»: распоряжение Правительства РФ от 28.07.2017 № 1632р [Электронный ресурс] – URL: http://www.consultant.ru/ document/cons_doc_LAW_221756/ (дата обращения: 30.09.2021).

6. Ордынский А. А., Шаталова Е. П. Оценка кредитоспособности заемщиков с помощью Big Data: Проблемы и перспективы внедрения в России // Международный научно-исследовательский журнал. № 7-1 (61), 2017. С. 30-32.

7. Пятин А. Forbes включил 24 компании из России в рейтинг 2000 крупнейших публичных предприятий мира / Forbes.ru. 17.10.2021. – URL: https://www.forbes.ru/newsroom/biznes/429263-forbes-vklyuchil-24-kompanii-iz-rossii-v-reyting-2000-krupneyshih-publichnyh.

8. Пшеничников В. В., Ковтунова Е. Е. Традиционное банковское обслуживание и электронный банкинг: особенности и отличия // Финансовый вестник. 2018. № 1 (40). С. 68–77.

9. Щеголев А. В., Аленина К. В., Якушина А. В. Тенденции цифровизации банковского сектора в российской федерации // Вектор экономики. – 2019 – № 12 – URL: http://vectoreconomy.ru/images/publications/2019/12/innovationmanagement/Schegolev_Alenina_Yakushina.pdf.

10. Akhisar İ., Tunay K. B. and Tunay N. Interaction Between Internet Banking and Bank Performance: The Caseof Europe // Procedia-Social and Behavioral Sciences. Vol. 195. P. 369–375.

11. Al-Hawary S. I. S., Hussien A. J. A. The Impact of Electronic Banking Services on the Customers Loyalty of Commercial Banks in Jordan // International Journal of Academic Research in Accounting, Finance and Management Sciences. Vol. 7 (1). P. 50–63.

12. Breidbach C. F., Keating B. W., Lim C. Fintech: Research Directions to Explore the Digital Transformation of Financial Service Systems // J. Serv. Theory Pract. 2020. Vol. 30. P. 79–102. [CrossRef].

13. Carbo-Valverde S., Kahn C. M. Payment Systems in the US and Europe: Efficiency, Soundness and Challenges // Financial Stability Journal (Bank of Spain), 2016. Vol. 30. P. 11–33.

14. Development of banking technologies: opportunities and challenges 2017 (Moscow: Bank of Russia) 40–42.

15. Digitalization Definition (2017). – URL: http://www.gartner.com/it-glossary/digitalization.

16. Ernst & Young: Global FinTech Adoption Index 2019.

17. Francis B., Hasan I., Küllü A. M., Mingming Z. Should banks diversify or focus? Know thyself: The role of abilities. Econ. Syst. 2018, 42, 106–118. – URL: https://www.sciencedirect.com/science/article/abs/pii/S093936251830027X?via%3Dihub.

18. Gartner. Gartner IT Glossary–Digitization. 2020. – URL: https://www.gartner.com/en/information-technology/glossary/digitization (Дата обращения: 11.03.2021).

19. Hensmans M. How digital fantasy work induces organizational ideal reversal? Long-term conditioning and enactment of digital transformation fantasies at a large alternative bank (1963–2019). Organization 2020. – URL: https://journals.sagepub.com/doi/10.1177/1350508420968185.

20. Hess T., Matt C., Benlian A., Wiesböck F. Options for Formulating a Digital Transformation Strategy. MIS Q. Exec. 2016, 15, 123–139.

21. Hossain M. Asian Business Review 3 (3) 53–61

22. Krasonikolakis I., Tsarbopoulos M., Eng T.-Y. Are incumbent banks bygones in the face of digital transformation // J. Gen. Manag. 2020, 46, 60–69. [CrossRef]

23. Lee I., Shin Y. J. Fintech: Ecosystem, business models, investment decisions, and challenges // Bus. Horiz. 2018,61, 35–46. [CrossRef]

24. Liebana-Cabanillas F. Information Systems and e-Business Management 14 (1) 141–165.

25. Matt C., Hess T., Benlian A. Digital Transformation Strategies. Bus. Inf. Syst. Eng. 2015, 57, 339–343. URL:https://link.springer.com/article/10.1007/s12599-015-0401-5.

26. Omarini A. International Journal of Finance, Economics and Trade 1–6.

27. Piirainen L. Digitalization of the Financial Sector and Change Management. Bachelor’s Thesis, 60 p.

28. Sadigov S., Vasilyeva T., Rubanov P. FinTech in Economic Growth: Cross-country Analysis. In Economic and Social Development: Book of Proceedings, Proceedings of the 55th International Scientific Conference on Economic and Social Development, Baku, Azerbaijan, 17–18 June 2020; Ismayilov A., Aliyev K., Benazic M., eds.; ProQuest: Ann Arbor, MI, USA, 2020. P. 729–739.

29. Schepinin V., Bataev A. Digitalization of financial Sphere: Challenger banks efficiency estimation. In Proceedings of the International Scientific Conference “Digital Transformation on Manufacturing, Infrastructure and Service”, Saint-Petersburg, Russia, 21–22 November 2019.

30. Stogney A., Sedlov D. Banks for geeks: experts called the leaders of financial innovation (Moscow: RosBusinessConsulting).

31. Thalassinos I. E., Thalassinos Y. Financial Crises and e-Commerce: How Are They Related. – Available at SSRN: https://ssrn.com/abstract=3330169.

32. The Main Directions of development of Financial Technologies for the period 2018-2020 2018 (Moscow: Central Bank Russian Federation) 3-14.

33. Von Solms J. Integrating Regulatory Technology (RegTech) into the digital transformation of a bank Treasury